2018-2022年中國(guó)機(jī)器人制造行業(yè)影響因素分析

一、有利因素

(一)政策利好

2016年4月,國(guó)家工信部、發(fā)改委、財(cái)政部聯(lián)合印發(fā)《機(jī)器人產(chǎn)業(yè)發(fā)展規(guī)劃(2016-2020年)》。《規(guī)劃》提出,五年內(nèi)形成我國(guó)自己較為完善的機(jī)器人產(chǎn)業(yè)體系,并列出了針對(duì)性的主要任務(wù)。一是推進(jìn)重大標(biāo)志性產(chǎn)品率先突破;二是大力發(fā)展機(jī)器人關(guān)鍵零部件;三是強(qiáng)化產(chǎn)業(yè)基礎(chǔ)能力;四是著力推進(jìn)應(yīng)用示范;五是積極培育龍頭企業(yè)。中國(guó)機(jī)器人行業(yè)處于產(chǎn)業(yè)轉(zhuǎn)型升級(jí)需求釋放、國(guó)家政策紅利凸顯、資本市場(chǎng)助推的機(jī)遇疊加期,機(jī)器人產(chǎn)業(yè)鏈上游零部件、中游本體制造及系統(tǒng)集成、下游應(yīng)用領(lǐng)域的投資潛力巨大。

2017年12月,工信部印發(fā)《促進(jìn)新一代人工智能產(chǎn)業(yè)發(fā)展三年行動(dòng)計(jì)劃(2018-2020年)》。智能服務(wù)機(jī)器人方面,《計(jì)劃》提出到2020年,智能服務(wù)機(jī)器人環(huán)境感知、自然交互、自主學(xué)習(xí)、人機(jī)協(xié)作等關(guān)鍵技術(shù)取得突破,智能家庭服務(wù)機(jī)器人、智能公共服務(wù)機(jī)器人實(shí)現(xiàn)批量生產(chǎn)及應(yīng)用,醫(yī)療康復(fù)、助老助殘、消防救災(zāi)等機(jī)器人實(shí)現(xiàn)樣機(jī)生產(chǎn),完成技術(shù)與功能驗(yàn)證,實(shí)現(xiàn)20家以上應(yīng)用示范。深化發(fā)展智能制造方面,《計(jì)劃》提出到2020年,高檔數(shù)控機(jī)床智能化水平進(jìn)一步提升,具備人機(jī)協(xié)調(diào)、自然交互、自主學(xué)習(xí)功能的新一代工業(yè)機(jī)器人實(shí)現(xiàn)批量生產(chǎn)及應(yīng)用。

(二)已形成產(chǎn)業(yè)集聚區(qū)

我國(guó)工業(yè)機(jī)器人已形成環(huán)渤海、長(zhǎng)三角、珠三角和中西部四大產(chǎn)業(yè)集聚區(qū)。環(huán)渤海地區(qū)以北京、哈爾濱、沈陽為代表,科研實(shí)力較強(qiáng),研究機(jī)構(gòu)眾多;國(guó)內(nèi)代表企業(yè)有沈陽新松、哈工大機(jī)器人、哈博實(shí)等,均屬于行業(yè)龍頭企業(yè),龍頭企業(yè)牽引作用明顯。長(zhǎng)三角地區(qū)機(jī)器人產(chǎn)業(yè)發(fā)展較早,實(shí)力雄厚,發(fā)展水平較高,四大家族、國(guó)內(nèi)龍頭企業(yè)和科研機(jī)構(gòu)于此都有所分布。珠三角地區(qū)控制系統(tǒng)占有優(yōu)勢(shì),廣州數(shù)控是國(guó)內(nèi)技術(shù)領(lǐng)先的專業(yè)成套機(jī)床數(shù)控系統(tǒng)供應(yīng)商,年產(chǎn)銷數(shù)控系統(tǒng)占國(guó)內(nèi)同類產(chǎn)品市場(chǎng)的1/2份額;此外沿海經(jīng)濟(jì)發(fā)達(dá)地區(qū)是國(guó)內(nèi)工業(yè)機(jī)器人的主要市場(chǎng),珠三角地區(qū)市場(chǎng)應(yīng)用空間大。中西部地區(qū)機(jī)器人產(chǎn)業(yè)起步較晚,但不甘人后,近年來借助外部科技資源,發(fā)展勢(shì)頭強(qiáng)勁,行業(yè)龍頭企業(yè)埃夫特從無到有再變強(qiáng),骨干企業(yè)也快速發(fā)展;研究機(jī)構(gòu)偏少,本地科研資源稍顯不足。

(三)下游制造業(yè)企業(yè)產(chǎn)業(yè)升級(jí)的需求

當(dāng)前發(fā)達(dá)國(guó)家的許多制造業(yè)企業(yè)已經(jīng)實(shí)現(xiàn)了精細(xì)化生產(chǎn),從生產(chǎn)、檢測(cè)到倉儲(chǔ)、包裝,全程采用自動(dòng)化設(shè)備,以保障產(chǎn)品的穩(wěn)定性和可靠性。相比之下,我國(guó)制造業(yè)企業(yè)多數(shù)仍處于自動(dòng)化的早期階段,以粗放型發(fā)展模式為主,產(chǎn)品附加值低,產(chǎn)品穩(wěn)定性也有較大的待改進(jìn)空間。隨著未來人們對(duì)產(chǎn)品質(zhì)量要求的提升,我國(guó)工業(yè)制造也將朝著集約化、智能化的方向進(jìn)行產(chǎn)業(yè)升級(jí),自動(dòng)化程度將會(huì)越來越高,對(duì)自動(dòng)化設(shè)備的需求亦將會(huì)逐步釋放。

(四)新興技術(shù)逐漸融合

?大數(shù)據(jù)、物聯(lián)網(wǎng)、虛擬現(xiàn)實(shí)、人工智能等技術(shù),與智能制造和機(jī)器人領(lǐng)域的融合日益緊密,推動(dòng)了其快速發(fā)展。例如,虛擬現(xiàn)實(shí)技術(shù)的應(yīng)用推動(dòng)了汽車、航空、航天產(chǎn)業(yè)中“數(shù)字孿生”模式的發(fā)展與應(yīng)用,推動(dòng)了集設(shè)計(jì)與仿真、制造執(zhí)行與質(zhì)量追溯、數(shù)據(jù)采集與分析為一體的新一代智能工廠的建設(shè),推進(jìn)這些產(chǎn)業(yè)進(jìn)入到虛擬制造的新階段。人工智能技術(shù)和互聯(lián)網(wǎng)技術(shù)與機(jī)器人領(lǐng)域緊密融合,提升了機(jī)器人的“智能化”水平,使機(jī)器人產(chǎn)品可以靈活執(zhí)行多種類、多樣化的工作,引領(lǐng)實(shí)現(xiàn)了智能機(jī)器人的創(chuàng)新發(fā)展。

(五)機(jī)器換人熱潮

一方面,隨著人口紅利減少,勞動(dòng)力短缺、勞動(dòng)力成本上升,中國(guó)相對(duì)于其他發(fā)展中國(guó)家的勞動(dòng)力成本優(yōu)勢(shì)慢慢弱化,勞動(dòng)密集型產(chǎn)業(yè)逐步向東南亞其他國(guó)家轉(zhuǎn)移。印度為吸引外資制定了較中國(guó)更為優(yōu)惠的政策措施,而其專業(yè)人才的質(zhì)量也不在中國(guó)之下,兩國(guó)在勞動(dòng)密集型產(chǎn)品上的競(jìng)爭(zhēng)很激烈。

另一方面,政府也在促進(jìn)關(guān)鍵崗位機(jī)器人應(yīng)用,尤其是在健康危害和危險(xiǎn)作業(yè)環(huán)境、重復(fù)繁重勞動(dòng)、智能采樣分析等崗位推廣一批專業(yè)機(jī)器人。近年來,“機(jī)器換人”熱潮正在席卷廣東、江蘇等制造業(yè)發(fā)達(dá)地區(qū)。

二、不利因素

(一)自主創(chuàng)新能力不強(qiáng)

盡管我國(guó)基本掌握了本體設(shè)計(jì)制造、控制系統(tǒng)軟硬件、運(yùn)動(dòng)規(guī)劃等工業(yè)機(jī)器人相關(guān)技術(shù),但總體技術(shù)水平與國(guó)外相比,仍存在較大差距;我國(guó)缺乏核心及關(guān)鍵技術(shù)的原創(chuàng)性成果和創(chuàng)新理念,缺乏面向企業(yè)及市場(chǎng)需求的問題依然突出;精密減速器、伺服電機(jī)、伺服驅(qū)動(dòng)器、控制器等高可靠性基礎(chǔ)功能部件方面的技術(shù)差距尤為突出,長(zhǎng)期依賴進(jìn)口。

(二)國(guó)產(chǎn)品牌市場(chǎng)占有率低

?國(guó)內(nèi)已涌現(xiàn)出一批機(jī)器人領(lǐng)軍企業(yè),如新松、哈工大、大疆、科沃斯等,但知名度比起機(jī)器人四大家族ABB、庫卡、發(fā)那科、安川仍存在一定差距。外資品牌已瞄準(zhǔn)中國(guó)市場(chǎng),在價(jià)格、細(xì)分行業(yè)推廣等方面加快市場(chǎng)滲透和布局。外資企業(yè)在華銷售的機(jī)器人產(chǎn)品類型以多關(guān)節(jié)機(jī)器人為主,占其在華銷售工業(yè)機(jī)器人總量的84%;而多關(guān)節(jié)機(jī)器人是國(guó)產(chǎn)機(jī)器人的主力,占其銷量的41%。國(guó)內(nèi)機(jī)器人自主品牌占比不高,產(chǎn)品特色不夠明顯,品牌影響力不大。

(三)核心零部件對(duì)外依賴度較高

由于在減速器、伺服電機(jī)等核心零部件技術(shù)上的差距,國(guó)內(nèi)廠商往往對(duì)國(guó)際廠商的依賴度非常高,采購(gòu)溢價(jià)十分嚴(yán)重,關(guān)鍵零部件伺服電機(jī)、控制器、減速機(jī)占成本的50%-60%,多關(guān)節(jié)機(jī)器人減速機(jī)占成本的30%左右,直接束縛了中國(guó)機(jī)器人產(chǎn)業(yè)的進(jìn)一步突破。

(四)傳統(tǒng)生產(chǎn)制造業(yè)基礎(chǔ)薄弱

工業(yè)機(jī)器人產(chǎn)業(yè)的發(fā)展離不開機(jī)械制造、電子設(shè)備等其他加工制造行業(yè)的發(fā)展,而現(xiàn)階段我國(guó)基礎(chǔ)性加工制造領(lǐng)域技術(shù)水平較為薄弱,許多優(yōu)質(zhì)的資源和優(yōu)惠的國(guó)家政策都偏向于信息技術(shù)產(chǎn)業(yè)的發(fā)展,造成了國(guó)內(nèi)產(chǎn)業(yè)結(jié)構(gòu)發(fā)展的不平衡態(tài)勢(shì),使得工業(yè)機(jī)器人這一綜合性領(lǐng)域無法發(fā)揮國(guó)內(nèi)高科技信息產(chǎn)業(yè)的優(yōu)勢(shì),嚴(yán)重削弱了國(guó)內(nèi)工業(yè)機(jī)器人產(chǎn)業(yè)發(fā)展的進(jìn)度。

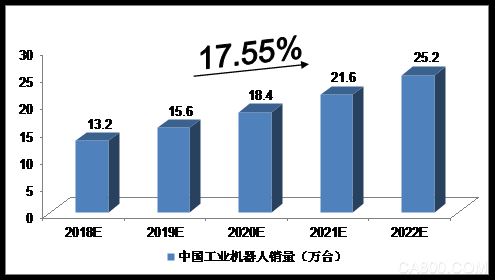

2018-2022年中國(guó)工業(yè)機(jī)器人銷量預(yù)測(cè)

2014年,中國(guó)工業(yè)機(jī)器人銷量為5.7萬臺(tái),同比增長(zhǎng)了55%;2015年,銷量達(dá)到6.8萬臺(tái),同比增長(zhǎng)19%;2016年,銷量達(dá)到近9萬臺(tái);2017年,我國(guó)工業(yè)機(jī)器人銷量首次超過11萬臺(tái)。

我們預(yù)計(jì),2018年我國(guó)工業(yè)機(jī)器人銷量將達(dá)到13.2萬臺(tái),未來五年(2018-2022)年均復(fù)合增長(zhǎng)率約為17.55%,2022年將達(dá)到25.2萬臺(tái)。

圖表?中投顧問對(duì)2018-2022年中國(guó)工業(yè)機(jī)器人銷量預(yù)測(cè)(數(shù)據(jù)來源:中投顧問產(chǎn)業(yè)研究中心)

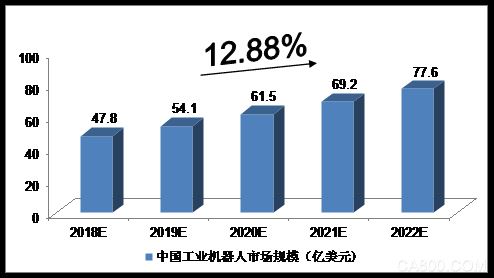

2018-2022年中國(guó)工業(yè)機(jī)器人市場(chǎng)規(guī)模預(yù)測(cè)

2017年,我國(guó)工業(yè)機(jī)器人市場(chǎng)規(guī)模達(dá)到42.2億美元。我們預(yù)計(jì),2018年我國(guó)工業(yè)機(jī)器人市場(chǎng)規(guī)模將達(dá)到47.8億美元,未來五年(2018-2022)年均復(fù)合增長(zhǎng)率約為12.88%,2022年將達(dá)到77.6億美元。

圖表?中投顧問對(duì)2018-2022年中國(guó)工業(yè)機(jī)器人市場(chǎng)規(guī)模預(yù)測(cè)(數(shù)據(jù)來源:中投顧問產(chǎn)業(yè)研究中心)

2018-2022年中國(guó)機(jī)器人市場(chǎng)規(guī)模預(yù)測(cè)

2017年,我國(guó)機(jī)器人市場(chǎng)規(guī)模為62.8億美元。我們預(yù)計(jì),2018年我國(guó)機(jī)器人市場(chǎng)規(guī)模將達(dá)到87.4億美元,未來五年(2018-2022)年均復(fù)合增長(zhǎng)率約為32.26%,2022年將達(dá)到267.4億美元。

圖表?中投顧問對(duì)2018-2022年中國(guó)機(jī)器人市場(chǎng)規(guī)模預(yù)測(cè)(數(shù)據(jù)來源:中投顧問產(chǎn)業(yè)研究中心)

官方微信:日成最新資訊

官方微信:日成最新資訊 移動(dòng)官網(wǎng)

移動(dòng)官網(wǎng) 官方商城

官方商城