不論是“201條款”還是“301調(diào)查”,由美國制造的貿(mào)易摩擦難阻中國光伏產(chǎn)業(yè)的全球化進程。

盡管美國對中國光伏產(chǎn)品實施雙反并對部分產(chǎn)品加征關(guān)稅,但是中國企業(yè)在全球范圍內(nèi)的市占率一直在提升,出口需求主要靠印度、澳大利亞、巴西、墨西哥等新興海外市場拉動。

另外,國內(nèi)領(lǐng)軍的光伏企業(yè)也在積極布局全球市場,通過在越南、泰國、馬來西亞等地建廠或者直接在美國本土建廠的方式,緩解貿(mào)易摩擦可能帶來的影響。

新興市場拉動需求

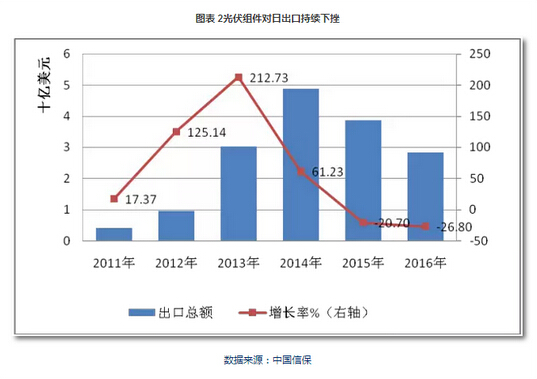

中美光伏貿(mào)易摩擦由來已久,從2011年美國開始發(fā)起“反傾銷”、“反補貼”調(diào)查,并開始征收關(guān)稅。2014年,美國開始對我國開啟第二次雙反調(diào)查。2017年5月,美國對全球出口的太陽能電池及組件發(fā)起了“201”調(diào)查,對全球光伏電池片組件額外征收30%的關(guān)稅。2018年,在針對中國產(chǎn)品的關(guān)稅清單中,不乏光伏逆變器、控制器等光伏全產(chǎn)業(yè)鏈設(shè)備。

但8年來,中國光伏產(chǎn)品在全球市場的占有率越來越高,美國市場已經(jīng)不再是國內(nèi)光伏產(chǎn)品出口的主要市場。目前在全球100GW光伏市場中,國內(nèi)市場規(guī)模約占五成至六成,此外,東南亞、南亞、拉美、中東等新興市場逐漸替代對美組件、電池片等的出口量。

根據(jù)中國光伏行業(yè)協(xié)會的統(tǒng)計,今年前七月,中國光伏電池片和組件出口額累計達到78.9億美元,同比增加約30.8%。其中電池片與組件的出口額分別為4.9億美元、74億美元,同比分別增加6.5%和32.85%;出口量分別為2.9GW、25.2GW,同比分別增加31.8%和54.6%。

不僅在數(shù)量方面不斷攀升,光伏產(chǎn)品出口市場的集中度也有所降低,大有在新興市場“遍地開花”的趨勢。

2018年1~7月,中國電池片出口前十的國家和地區(qū)出口額為4.16億美元,占電池片總出口額的84.9%。其中印度、韓國和巴西分別以30.6%、20.7%和7.6%占據(jù)前三,累計出口額為2.9億美元,占總出口額的58.9%。

在光伏組件方面,今年前7月總出口額為73.98億美元,其中位列前四的國家分別為印度、日本、澳大利亞、墨西哥,占比分別為19.5%、13.8%、11.8%和10%,前四位的出口額累計為40.8億美元,占總出口額的55.1%,前十的國家和地區(qū)出口額為54.6億美元,占組件總出口額的73.8%。

反觀美國本土的企業(yè),則相繼破產(chǎn)或外移,根據(jù)中國光伏行業(yè)協(xié)會的數(shù)據(jù),美國國內(nèi)的產(chǎn)能從2011年的1.5GW萎縮至目前的1GW,而目前其國內(nèi)需求約在10GW,這意味著近九成的需求需從國外市場進口。

光伏企業(yè)全球化布局

為了抵御貿(mào)易摩擦帶來的負面影響,在國內(nèi)光伏企業(yè)看來,除了領(lǐng)先的研發(fā)和制程技術(shù),還需要實行全球化布局的戰(zhàn)略,不過度依賴單一市場。

天合光能方面則在越南、泰國、馬來西亞等布局光伏電池、組件制造基地,并將太陽能組件銷售到“一帶一路”相關(guān)國家中的39個市場中。

“美國市場只占10%的水平,天合將繼續(xù)維持合理的占有率,將更多的精力放在其他新興的市場,東南亞、南亞、拉丁美洲、中東等地,這是我們的基本戰(zhàn)略。”高紀凡表示。

而除了徹底實行全球市場的本地化策略,在掌握多項尖端技術(shù)的情況下,中國光伏企業(yè)“走出去”的步伐也開始升級,從輸出產(chǎn)品到輸出管理技術(shù)與服務(wù)經(jīng)驗,開啟全產(chǎn)業(yè)鏈的投資與布局。

官方微信:日成最新資訊

官方微信:日成最新資訊 移動官網(wǎng)

移動官網(wǎng) 官方商城

官方商城