伏產(chǎn)業(yè)急剎車

兩個(gè)月前,“531新政”從天而降。新政提出暫不安排2018年普通光伏電站建設(shè)規(guī)模,僅安排1000萬kW左右的分布式光伏建設(shè)規(guī)模,進(jìn)一步降低光伏發(fā)電的補(bǔ)貼力度。這為高速發(fā)展的中國光伏產(chǎn)業(yè)踩了一腳急剎車。

根據(jù)中國光伏行業(yè)協(xié)會(huì)最新公布的數(shù)據(jù):2018年1~6月,我國多晶硅產(chǎn)量14.3萬噸,同比增長20%以上;硅片產(chǎn)量50GW同比增長28.2%;電池片產(chǎn)量39GW,同比增長21.9%;組建產(chǎn)量42GW,同比增長20%。

“由于光伏電站屬于優(yōu)質(zhì)資產(chǎn),原先一些可做可不做的電站項(xiàng)目都拿來開發(fā),但現(xiàn)在這樣的項(xiàng)目都不做了。”江浙地區(qū)一家上市公司的運(yùn)營負(fù)責(zé)人告訴筆者,這使得他們每月的電站開發(fā)數(shù)量由60多個(gè)驟降到目前的十幾個(gè)。

但受影響最大的還是戶用型電站。以青島某屋頂電站為例,對(duì)家用光伏電站,國家此前給予0.42元/度(含稅)的補(bǔ)貼支持。一個(gè)屋頂電站投入4~5萬元,但每年可節(jié)約電費(fèi)803元,售電收入2306元/年,獲得國家補(bǔ)貼2701元/年,總計(jì)年收益5810元,也就是說,6~8年即可收回成本。但新政后,沒有了補(bǔ)貼,電站每年收益減少近一半,相應(yīng)地,電站的成本回收時(shí)間也變成了12~16年。這讓市場迅速冷了下來。

影響迅速向上游波及。據(jù)中國光伏行業(yè)協(xié)會(huì)副理事長兼秘書長王勃華介紹,“531”后,國內(nèi)超過10家硅料企業(yè)停產(chǎn)檢修。據(jù)初步統(tǒng)計(jì),6月份國內(nèi)多晶硅產(chǎn)量僅1.9萬噸,環(huán)比減少了25.5%。與此同時(shí),為了爭奪驟然縮小的市場,多晶硅、硅片、電池片以及組件等光伏制造全產(chǎn)業(yè)鏈掀起降價(jià)潮。其中多晶硅價(jià)格從5月份的超過12萬元/噸,到7月份已跌破9萬/噸,而組件價(jià)格甚至跌破2元/W。

這股寒流還影響了產(chǎn)業(yè)鏈周邊的設(shè)備制造企業(yè)。一位切片機(jī)制造企業(yè)的負(fù)責(zé)人表示,“531新政”后,他們的切片機(jī)訂單也遭遇冰封。

就目前的形勢來看,補(bǔ)貼退坡已是大勢所趨。“國家調(diào)控光伏規(guī)模發(fā)展的政策思路不會(huì)改變,補(bǔ)貼退坡也是必然。之前高歌猛進(jìn)、烈火烹油的發(fā)展模式已然難以為繼。”

王勃華表示。“總體來看,當(dāng)前政策的調(diào)整主要圍繞的是光伏行業(yè)的高質(zhì)量發(fā)展,追求的是質(zhì)量和效率的提升,主要目的還是為了引導(dǎo)產(chǎn)業(yè)走上高質(zhì)量發(fā)展道路”。“中國光伏的產(chǎn)業(yè)基本面是好的,未來的發(fā)展?jié)摿θ匀痪薮蟆薄?/p>

而且此次新政嚴(yán)控光伏新增規(guī)模也并非一刀切,普通電站項(xiàng)目也并非完全不能做了,只是要花更多的心血去篩選。天合光能副總裁張兵就對(duì)媒體表示,目前我國有12個(gè)省市提供地方性補(bǔ)貼,個(gè)別地區(qū)省、市、縣補(bǔ)貼疊加最高可達(dá)0.75元/千瓦時(shí),仍可以開展戶用光伏項(xiàng)目。比如北上廣深和江浙地區(qū)都仍有補(bǔ)貼政策。像這種地區(qū)光照好,補(bǔ)貼政策和融資政策都不錯(cuò)的小型工商業(yè)項(xiàng)目,仍受到電站開發(fā)商的青睞。

“國外投資機(jī)構(gòu)仍然十分看好中國的光伏產(chǎn)業(yè)。”彭博新能源財(cái)經(jīng)分析師劉雨菁肯定地表示。

市場下滑已成定局

今年下半年中國光伏市場明顯下滑已成行業(yè)共識(shí)。

王勃華表示,預(yù)計(jì)2018年中國新增光伏裝機(jī)規(guī)模為35GW,比此前行業(yè)預(yù)期的45GW規(guī)模少了10GW。而2017年我國光伏發(fā)電新增裝機(jī)容量則達(dá)到53GW。

至于上游企業(yè),行業(yè)預(yù)測2018年硅片、電池、組件環(huán)節(jié)平均產(chǎn)能利用率有可能下滑至66.5%、57.8%和47.6%。若計(jì)算2018年各環(huán)節(jié)新增產(chǎn)能,并考慮2018年上半年較高的行業(yè)產(chǎn)能利用率的話,則下半年的行業(yè)產(chǎn)能利用率將更低。

這種全面下滑,使得相關(guān)企業(yè)下半年的盈利形勢更為嚴(yán)峻,不但終端產(chǎn)品價(jià)格快速下滑,受國家安全、環(huán)保政策以及下游市場的高品質(zhì)產(chǎn)品需求等影響,多晶硅、玻璃、鋁邊框等原料成本還將持續(xù)上漲。

值得注意的是,早在市場形勢一片大好的2017年,在國內(nèi)20家光伏上市企業(yè)中,已有11家利潤出現(xiàn)下滑;2018年一季度又有13家光伏企業(yè)利潤率較2017年下滑,特別是組件企業(yè)利潤率已降至1%以下,協(xié)鑫集成、航天機(jī)電等部分企業(yè)還出現(xiàn)了虧損。在這種狀況下,利潤空間的進(jìn)一步收窄,可能會(huì)使一些僅聚焦于國內(nèi)的中小型光伏企業(yè)面臨停產(chǎn)甚至破產(chǎn)的窘境。

除了盈利壓力,下半年光伏企業(yè)的融資壓力也將加大。據(jù)分析,一方面,面對(duì)一些光伏企業(yè)可能出現(xiàn)的停產(chǎn)和破產(chǎn)風(fēng)險(xiǎn),金融機(jī)構(gòu)可能會(huì)下調(diào)光伏行業(yè)信用評(píng)級(jí),使其債券融資難度加大。6月以來,興業(yè)太陽、珈偉股份、正泰電器等企業(yè)出售旗下光伏電站的行為,已經(jīng)側(cè)面證實(shí)了這種風(fēng)險(xiǎn)的存在。

不過,王勃華也表示,從長遠(yuǎn)來看,國內(nèi)光伏市場容量依然不小,應(yīng)繼續(xù)對(duì)國內(nèi)市場充滿信心。

至于國外市場,不少業(yè)內(nèi)人士仍持樂觀態(tài)度。“目前光伏產(chǎn)品出口市場的集中度不斷降低,呈現(xiàn)出新興市場遍地開花的局面。這使得中國光伏并不容易受到某一國政策波動(dòng)的影響。”王勃華的觀點(diǎn)在行業(yè)內(nèi)頗具代表性。

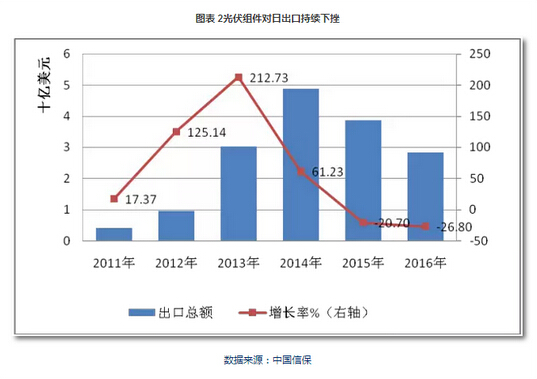

中國光伏行業(yè)協(xié)會(huì)的數(shù)據(jù)也顯示,今年的1~5月份,澳大利亞、墨西哥、巴西、阿聯(lián)酋、烏克蘭等新興市場迅速崛起,分別占到了13.3%、9%、5.5%、4.1%和2.8%。而印度和日本的市場份額降到三成,比去年同期縮小了一半。海外新興市場的擴(kuò)大,還拉動(dòng)了出口需求。2018年1~5月,太陽能電池片和組件出口總額55.13億美元,同比增加21.2%。

目前,國內(nèi)光伏行業(yè)普遍看好國外的光伏市場前景:歐洲正在全力沖刺其2020年的可再生能源發(fā)展目標(biāo),今年新增裝機(jī)大概為8~9GW;拉美的墨西哥、巴西、智利、阿根廷幾個(gè)大市場也在快速增長;在光照較好的地中海和非洲地區(qū),光伏以絕對(duì)的成本優(yōu)勢在度電成本上更具競爭力。前者裝機(jī)規(guī)模基本穩(wěn)定在每年5GW到10GW之間;而后者,撒哈拉以南非洲大陸是一個(gè)分布式非常蓬勃的市場,都值得密切關(guān)注。

劉雨菁預(yù)計(jì),今年全球光伏新增裝機(jī)約為95~107GW。

不過也有業(yè)內(nèi)專家提醒,目前的海外光伏投資熱潮,市場風(fēng)險(xiǎn)正在加大。如海外EPC市場環(huán)境競爭日趨激烈,體現(xiàn)在EPC承包價(jià)格、獨(dú)立發(fā)電商(IPP)上網(wǎng)電價(jià)越來越低,工期越來越短。如果獨(dú)立發(fā)電商的電價(jià)低,其成本會(huì)被轉(zhuǎn)移到承包商和組件企業(yè)上,使得產(chǎn)品利潤空間越來越小。另外境外投資項(xiàng)目交易模式、交易文件復(fù)雜,一些EPC企業(yè)自身負(fù)債率高、融資能力不足,缺乏海外投融資人才,這些都值得中國光伏企業(yè)警惕。

另外,通過降本增效千方百計(jì)降低度電成本,也是眾多光伏企業(yè)謀求市場突圍的一個(gè)共同選擇。目前業(yè)內(nèi)普遍認(rèn)為,分布式光伏電站是未來新增裝機(jī)的主力,而在巨大的補(bǔ)貼退坡壓力下,未來分布式光伏發(fā)展將逐步由“補(bǔ)貼驅(qū)動(dòng)”發(fā)展為“配額驅(qū)動(dòng)”,最終過渡到“完全市場驅(qū)動(dòng)”。

文章來源:光伏行業(yè)新聞網(wǎng)

官方微信:日成最新資訊

官方微信:日成最新資訊 移動(dòng)官網(wǎng)

移動(dòng)官網(wǎng) 官方商城

官方商城